Nhiều công ty chứng khoán đã sẵn sàng cho việc triển khai dịch vụ non pre-funding - Ảnh: Q.ĐỊNH

Các quy định về quy trình thanh toán, xử lý khi nhà đầu tư tổ chức nước ngoài thiếu tiền… cũng đã được đề cập chi tiết tại thông tư số 68 của Bộ Tài chính.

Trao đổi với Tuổi Trẻ, các công ty chứng khoán (CTCK) cho biết đã chuẩn bị quy trình nghiệp vụ, nhân lực, hệ thống, cơ chế quản trị rủi ro cùng nguồn vốn để triển khai quy định mới.

Được gì từ non pre-funding (NPS)?

Ông Trần Đức Anh - giám đốc kinh tế vĩ mô và chiến lược thị trường Chứng khoán KB (KBSV) - cho biết với quy định mới, các nhà đầu tư tổ chức nước ngoài uy tín chỉ cần một ít tiền hoặc thậm chí không cần tiền mặt vẫn được đặt lệnh và có thể thanh toán vào các ngày T+1, T+2. Trong khi trước kia, họ bắt buộc phải ký quỹ đủ 100%.

Theo ông Đức Anh, nút thắt này được gỡ có ý nghĩa rất quan trọng với việc thu hút dòng vốn ngoại. "Đột nhiên có một phiên VN-Index giảm mạnh, nhà đầu tư nước ngoài muốn giải ngân ngay nhưng không có sẵn tiền. Với quy định mới từ 2-11, họ có thể nhấc máy gọi cho CTCK đặt lệnh", chuyên gia KBSV ví dụ.

Cũng theo vị chuyên gia này, cả bốn thị trường ở trong khu vực như Indonesia, Malaysia, Philippines và Thái Lan đều đã áp dụng non pre-funding, chỉ VN chưa có. Đây là một trong các lý do khiến giao dịch khối ngoại ở VN vẫn còn tương đối "dè dặt" so với quy mô thị trường.

Thực tế thời gian qua, các tổ chức xếp hạng như MSCI, FTSE Russell và các định chế tài chính quốc tế cũng cho rằng việc yêu cầu ký quỹ trước giao dịch là rào cản VN cần thay đổi.

Khi nút thắt về ký quỹ được gỡ, nhiều chuyên gia dự báo khả năng cao thị trường chứng khoán VN sẽ được FTSE Russell xem xét nâng hạng vào kỳ đánh giá cuối năm 2025.

Đến nay, VN vẫn là thị trường cận biên - mức "chót bảng" trong xếp hạng. Việc nâng cấp thị trường để hướng tới tính thanh khoản và ổn định cao hơn là thiết yếu.

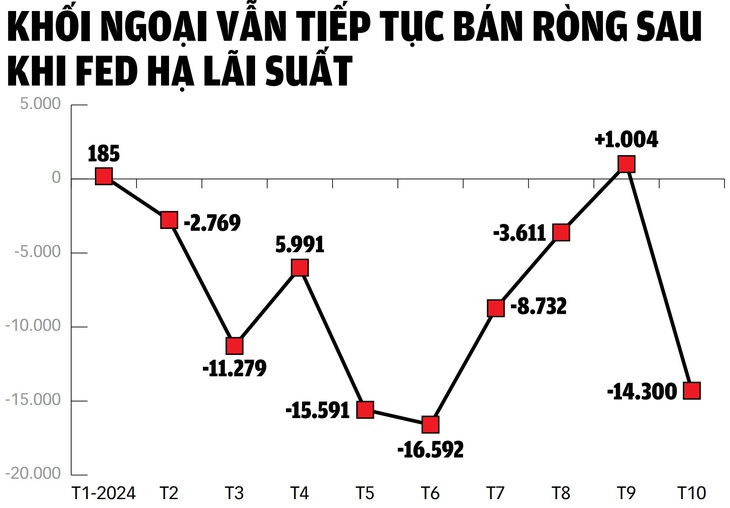

Ông Huỳnh Hoàng Phương, chuyên gia quản lý gia sản của FIDT, cho rằng sẽ khó lấy lại giá trị đã bán ròng từ đầu năm của khối ngoại nếu chưa có câu chuyện nâng hạng chính thức, ngay cả khi Fed đã bắt đầu lộ trình hạ lãi suất.

Theo vị chuyên gia này, trong bối cảnh VN nỗ lực nâng hạng thị trường, lũy kế từ đầu năm đến hết tháng 9, tổng giá trị bán ròng khối ngoại lên tới 66.100 tỉ đồng (tương đương 2,7 tỉ USD). Tỉ trọng giao dịch của nhà đầu tư nước ngoài cũng giảm xuống 10% trong tháng 9 vừa qua từ mức 12% vào tháng liền trước.

Sang tới tháng 10, xu hướng bán ròng có hẹp lại, nhưng vẫn tác động tâm lý tới thị trường. Tuy nhiên theo ông Phương, việc áp dụng non pre-funding cũng cần có thời gian đi vào thực tế, nhà đầu tư ngoại có trải nghiệm, đánh giá.

"Dù chưa thể kỳ vọng dòng vốn ngoại đổ vào chứng khoán VN ngay khi nút thắt ký quỹ được gỡ, nhưng là tiền đề quan trọng cho thị trường trong tiến trình nâng hạng", vị chuyên gia này nói.

Quản trị rủi ro khi nhà đầu tư không thanh toán

Ông Bùi Hoàng Hải, phó chủ tịch Ủy ban Chứng khoán nhà nước, cho biết thông tư số 68 với nội dung quan trọng về non pre-funding là kết quả của quá trình xây dựng văn bản khẩn trương để tiếp tục hướng tới mục tiêu nâng hạng và duy trì kết quả nâng hạng.

Trước đó, tại hội nghị triển khai quy định mới với các thành viên thị trường do Ủy ban Chứng khoán tổ chức, các CTCK cho biết nhiều khách hàng phản hồi tích cực với quy định mới.

Không phải ký quỹ đủ tiền, nhà đầu tư tổ chức nước ngoài có thể đầu tư vào thị trường chứng khoán VN với chi phí thấp hơn, giảm thiểu các rủi ro về tỉ giá, hoán đổi danh mục đầu tư...

Các CTCK cũng cho biết đang tích cực chuẩn bị đầy đủ về quy trình nghiệp vụ, nhân lực, hệ thống, cơ chế quản trị rủi ro và nguồn vốn để triển khai thực hiện thông tư.

Trao đổi với Tuổi Trẻ, một lãnh đạo CTCK DNSE cho biết đã sẵn sàng cho việc thực hiện non pre-funding từ đầu tháng 11 này. "Đến nay chúng tôi chưa thấy có khó khăn gì. Cũng có một số khách nước ngoài đã thỏa thuận về giao dịch theo cơ chế mới này", vị này tiết lộ.

Để đáp ứng nhu cầu giao dịch nhưng thiếu tiền của khách hàng, các CTCK cần phải đảm bảo đủ nguồn vốn.

Nhiều đơn vị lớn trên thị trường như VCI, HCM hay SS cũng cho biết đã sẵn sàng nguồn lực để cung cấp vốn đối ứng cho dịch vụ giao dịch mua cổ phiếu không yêu cầu có đủ tiền cho nhà đầu tư nước ngoài.

Dẫn con số giá trị giao dịch mua của nhà đầu tư nước ngoài toàn thị trường trung bình vài nghìn tỉ đồng/phiên, lãnh đạo một CTCK khẳng định: đây là con số khá nhỏ so với quy mô và dư địa cung cấp hạn mức giao dịch thiếu tiền của các CTCK hiện nay.

Điều mà nhiều CTCK lo ngại hơn là phương án quản trị rủi ro và xử lý thế nào với giả thiết nhà đầu tư nước ngoài không thanh toán đúng hạn, thậm chí "bùng" tiền.

Bởi theo thông tư 68, nhà đầu tư tổ chức nước ngoài thiếu tiền, CTCK sẽ thanh toán phần thiếu hụt thông qua tài khoản tự doanh của mình.

Đề cập quy trình quản trị rủi ro với việc khách hàng không cần ký quỹ, lãnh đạo Chứng khoán DNSE cho biết sẽ có sự đánh giá kỹ càng với khách hàng dựa trên các tiêu chí như thời gian thành lập quỹ, hiệu suất hoạt động, tổng tài sản.

"Danh sách các mã non pre-funding sẽ có các mã có thanh khoản tốt, được đánh giá chặt chẽ hơn so với danh mục cho vay ký quỹ hiện tại", vị này nói.

Một lãnh đạo của Chứng khoán SHS cũng cho biết sẽ phải tính toán xử lý trong trường hợp cấp hạn mức cho khách hàng giao dịch nhưng họ không nộp tiền.

"Trong trường hợp xấu nhất, khách hàng không thanh toán, chỉ có thể chờ hàng về rồi bán. Nhưng có thể sẽ có khoản lỗ tiềm năng", vị này nói và cho rằng quá trình xử lý tài sản đảm bảo này cần sự hợp tác của ngân hàng lưu ký.

Nguồn: VDSC - Tổng Hợp: BÌNH KHÁNH - Đồ họa: TUẤN ANH

Thị trường cần thêm nhiều hàng hóa mới

Theo ông Vũ Duy Khánh, giám đốc phân tích Chứng khoán Smart Invest, có nhiều lý do khiến dòng vốn rút khỏi thị trường VN.

Ngoài câu chuyện chênh lệch lãi suất, dòng vốn bị rút khỏi nhiều nước không riêng gì VN, còn có thể đến từ việc chậm trễ trong nâng hạng thị trường chứng khoán cùng nút thắt cơ bản về hàng hóa.

Vị chuyên gia nhấn mạnh rằng thị trường muốn hấp dẫn vốn cả trong lẫn ngoài nước, cần có động lực hấp dẫn, nhiều hàng hóa chất lượng, các sản phẩm mới. Trong khi thị trường VN đang thiếu cả hai.

Loanh quanh chỉ có mấy hàng cũ, số lượng doanh nghiệp lên sàn mấy năm nay đếm trên đầu ngón tay, hàng tốt kín "room" ngoại, không có sản phẩm mới để giao dịch.

"Nếu không cải thiện được chất lượng hàng hóa, sản phẩm, dòng vốn ngoại đổ vào VN cũng khó sôi nổi ngay cả khi được nâng hạng", ông Khánh nói.

Cũng theo vị chuyên gia này, VN-Index chưa đại diện cho kinh tế khi chỉ số phụ thuộc vào ngân hàng, bất động sản, chứng khoán. Nhóm này chiếm khoảng 70% vốn hóa toàn thị trường, do vậy chứng khoán VN không phản ánh đầy đủ nền kinh tế thực và khiến nhà đầu tư nước ngoài gặp khó trong hoạt động đầu tư.

Ngoài ra về quy tắc, các quỹ nước ngoài phân bổ tỉ trọng đầu tư theo xếp hạng thị trường. Do vậy, việc chậm nâng hạng thị trường, theo ông Khánh, VN cũng bỏ lỡ cơ hội đón dòng vốn.

Với việc nâng hạng lên thị trường mới nổi, SSI Research từng ước tính dòng vốn từ các quỹ ETF có thể lên đến 1,7 tỉ USD, chưa tính đến dòng vốn từ các quỹ chủ động.

Cần giải pháp dài hạn toàn diện hơn

Bà Nguyễn Hoàn Niên - chuyên gia phân tích Chứng khoán Shinhan - cho biết thông tư 68 với nội dung quan trọng nhất cho phép nhà đầu tư tổ chức nước ngoài được đặt lệnh mua cổ phiếu không yêu cầu đủ tiền có hiệu lực sẽ đem lại tác động tích cực đối với giá trị giao dịch của nhà đầu tư nước ngoài trên thị trường.

"Các CTCK với tệp khách hàng tổ chức nước ngoài lớn và nguồn vốn khả dụng dồi dào như VCI, HCM, SSI… sẽ đặc biệt được hưởng lợi nhờ việc trở thành các CTCK cung cấp dịch vụ non pre-funding chính", bà Niên nói và cho rằng thị phần cùng kết quả kinh doanh của các công ty này cũng sẽ được cải thiện, đặc biệt là HCM và Vietcap - 2 công ty tốp đầu thị phần khách hàng tổ chức.

Tuy nhiên bà Niên cũng lưu ý về ngắn hạn, giải pháp NPS có thể giúp FTSE nâng hạng thị trường VN.

Nhưng về dài hạn, VN vẫn còn phải tìm giải pháp toàn diện để triển khai vận hành hệ thống thanh toán bù trừ trung tâm (CCP).

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận