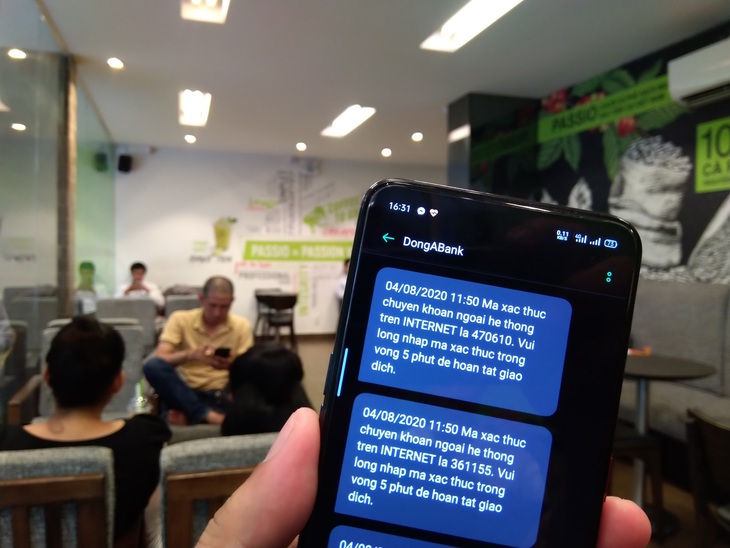

Hầu hết ngân hàng ở Việt Nam đang dùng cách thức xác thực giao dịch qua tin nhắn SMS gửi đến số điện thoại khách hàng - Ảnh: ĐỨC THIỆN

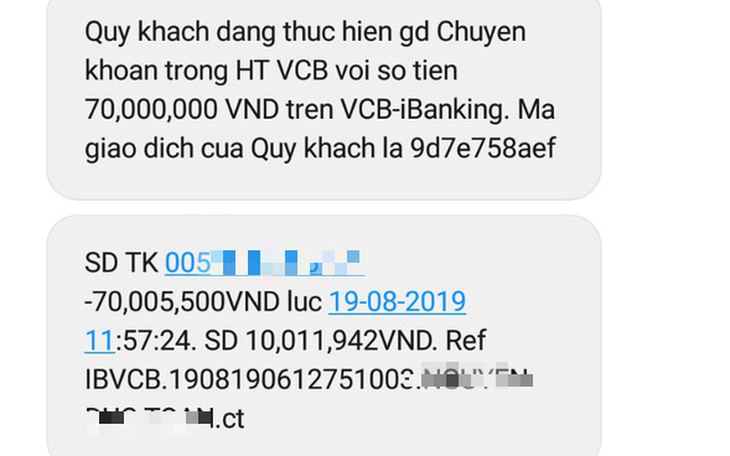

Trong vụ việc này, nạn nhân cho biết không thực hiện giao dịch, không nhận được tin nhắn thông báo mã xác thực, biến động số dư như thông lệ.

Nhiều kịch bản mất tiền

Mặc dầu vậy, theo ngân hàng (NH) Vietcombank (VCB) đã ghi nhận 4 giao dịch chuyển khoản đều hợp lệ, có 8 tin nhắn được gửi đến số điện thoại của chủ tài khoản. Ngân hàng này cho biết tài khoản trên ứng dụng VCB Digibank của khách hàng đã được kích hoạt trên một thiết bị khác để chuyển tiền.

Công ty an ninh mạng Bkav đưa ra hai kịch bản. Thứ nhất, kẻ xấu đã lừa khách hàng nhập mã OTP vào một website giả mạo để chiếm mã OTP, tạo ra giao dịch chuyển tiền giả mạo.

Thứ hai, kẻ xấu lừa khách hàng cài đặt một phần mềm gián điệp trên điện thoại. Phần mềm này sẽ theo dõi tất cả thông tin, trong đó có tin nhắn SMS chứa mã OTP và các thông tin đăng nhập và tạo giao dịch chuyển tiền.

Ông Nguyễn Tử Quảng, CEO Công ty an ninh mạng Bkav, cho rằng hacker đã khai thác điểm yếu của công nghệ xác thực SMS OTP.

Tháng 6-2020, Bkav cũng đã đưa ra cảnh báo về một phần mềm gián điệp có tên VN84App chuyên đánh cắp dữ liệu người dùng Việt, đặc biệt tập trung đánh cắp các mã OTP.

Phân tích VN84App, các chuyên gia phát hiện máy chủ điều khiển có giao diện bằng tiếng Trung Quốc và tin nhắn được thu thập từ điện thoại là những giao dịch ngân hàng có số tiền lớn lên tới hàng tỉ đồng.

Với điểm yếu dễ khai thác của công nghệ xác thực qua tin nhắn SMS nêu trên, ông Quảng đưa ra đề xuất dùng chữ ký số thay thế.

Ông Ngô Tấn Vũ Khanh, giám đốc phát triển Hãng bảo mật Kaspersky tại Việt Nam, cũng nhận định lỗ hổng trong vụ việc trên ở công nghệ xác thực OTP. Tuy nhiên để ngăn chặn nguy cơ, ông Khanh cho rằng có nhiều giải pháp, như các NH phải có đội dò quét để loại bỏ các website Internet banking giả. Với nguy cơ nhiễm mã độc, người dùng nên cài phần mềm chống và diệt mã độc trên điện thoại.

Người dùng phải cẩn trọng

Trao đổi với Tuổi Trẻ, giám đốc trung tâm thẻ một NH cổ phần lớn cho biết theo quy định, với các giao dịch loại A từ 5 triệu đồng/ngày trở xuống chỉ cần tên đăng nhập, mật khẩu, mã PIN. Với giao dịch loại B, đến 100 triệu đồng/ngày phải xác thực bằng OTP hoặc thẻ ma trận.

Với các giao dịch từ loại C trên 100 triệu đồng phải xác thực bằng Soft OTP hoặc Token OTP loại cơ bản… Vị này cho biết hiện đã áp dụng Soft OTP (bước người dùng phải đăng nhập vào ứng dụng trên app của NH để duyệt giao dịch), tức là thêm một bước nữa để tăng bảo mật.

Tuy nhiên theo vị này, người dùng cũng phải cảnh giác với các chiêu như thông báo trúng thưởng, giả là công an để yêu cầu khai tên đăng nhập… sau đó lấy sạch tiền trong tài khoản. Các NH liên tục cảnh báo nhưng nhiều trường hợp vẫn dính bẫy.

Hiện một số NH cho khách chọn một trong hai hình thức: nhận tin nhắn trong app (miễn phí) hoặc tin nhắn viễn thông (có thu phí) để thông báo thay đổi số dư.

Sau vụ khách hàng bị mất 406 triệu đồng, nhiều cảnh báo cho rằng không nên bỏ dịch vụ thông báo biến động số dư qua tin nhắn bởi nếu chỉ nhận thông báo trong app, điện thoại phải được kết nối WiFi hoặc 3G, 4G liên tục, nếu không sẽ không nhận được tin nhắn kịp thời.

Ngân hàng khẳng định hệ thống vẫn an toàn

Trao đổi với Tuổi Trẻ chiều 6-10, đại diện VCB cho hay đã tiếp nhận thông tin khiếu nại của khách hàng T.V.L. (TP.HCM) bị mất 406 triệu đồng trong tài khoản và cho hay đã làm việc trực tiếp 2 lần với khách, hướng dẫn trình báo công an để xác minh và truy bắt tội phạm.

VCB cho biết thêm theo kết quả rà soát dữ liệu giao dịch của khách hàng và thông tin từ cung cấp dịch vụ gửi tin nhắn, ngân hàng này ghi nhận các giao dịch đã được thực hiện bởi đúng thông tin định danh của chủ tài khoản (tên tài khoản, mật khẩu và mã OTP).

Ngân hàng này cũng khẳng định hệ thống của mình vẫn an toàn, bảo mật. Chỉ khi tên truy cập, mật khẩu truy cập và mã OTP xác thực giao dịch được cung cấp đúng thì giao dịch mới được VCB xử lý.

L.THANH

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận