Theo chuyên gia, nếu tín dụng tiếp tục tăng mạnh trong sáu tháng cuối năm thì nợ xấu sẽ có thể được cải thiện - Ảnh: QUANG ĐỊNH

Chứng khoán hóa là một trong những giải pháp hiện hữu để xử lý nợ xấu tại các quốc gia như Nhật Bản, Hàn Quốc, Trung Quốc... Chuyên gia đề xuất Việt Nam có thể xem xét triển khai giải pháp này.

Nợ xấu tăng mạnh ra sao?

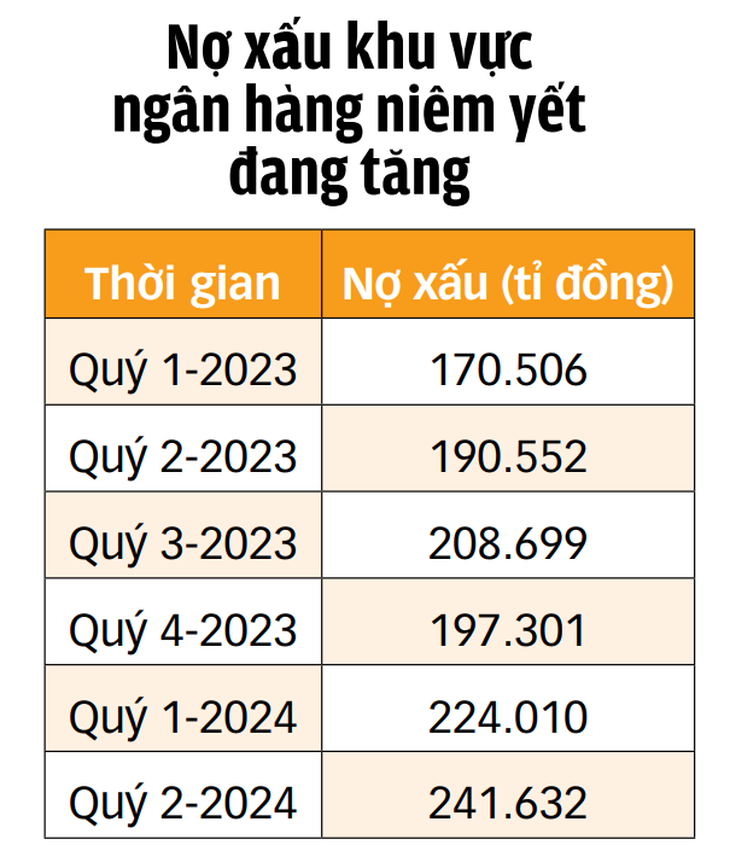

Theo thống kê của Tuổi Trẻ dựa trên báo cáo tài chính của 27 ngân hàng niêm yết quý 2-2024, số dư nợ xấu đã tăng gần 45.000 tỉ đồng (tương ứng 22%) so với cuối năm 2023.

Số liệu nêu trên là mức tăng theo giá trị tuyệt đối. Còn tính theo tỉ lệ (nợ xấu/tổng dư nợ) được WiGroup, một đơn vị chuyên về dữ liệu tài chính, tính toán thì đã đạt mức 2,22% ở thời điểm cuối quý 2-2024 - cao hơn mức 2,18% của quý 1-2024 và mức 1,96% trong quý 4-2023,

Trao đổi với Tuổi Trẻ, ông Lê Hoài Ân, nhà sáng lập Công ty CP Giải pháp tài chính tích hợp, dẫn số liệu từ Ngân hàng Nhà nước cho biết nợ xấu nội bảng toàn hệ thống (cả niêm yết và chưa niêm yết) cuối quý 2 đã lên khoảng gần 5%, nếu tính cả nợ tiềm ẩn khác thì ở mức 6,9%.

Ông Ân cũng lưu ý tỉ lệ nêu trên không phải là mức nợ xấu của tất cả ngân hàng, mà là mức bình quân. Trong đó, khối ngân hàng niêm yết (chiếm khoảng 80% dư nợ) vẫn dưới 3%, còn lại phần lớn ở khối chưa niêm yết hay các bên đang tái cơ cấu.

"Đây là nợ xấu từ những doanh nghiệp nội tại yếu kém, và khi kinh tế khó khăn, nhóm doanh nghiệp này càng trở thành nguồn phát sinh nợ xấu và thực tế là đã và đang được Ngân hàng Nhà nước khoanh vùng xử lý", ông Ân nói.

Cán bộ quản lý tại một ngân hàng có vốn ngoại ở Việt Nam cho biết nợ xấu gia tăng trong khi tăng trưởng tín dụng còn thấp do khả năng hấp thụ vốn của doanh nghiệp yếu.

"Vừa qua, cả vĩ mô trong nước lẫn quốc tế đều khó khăn, thất nghiệp nhiều, sản xuất kinh doanh suy giảm khiến người vay không trả được nợ", vị này nói.

Vì vậy, dù có cơ chế cơ cấu, giữ nguyên nhóm nợ, nợ xấu vẫn gia tăng. Đáng chú ý, hiện nợ xấu vẫn gây áp lực lên nhóm ngân hàng thương mại lớn và vừa do vẫn còn chịu tác động tiêu cực từ thị trường trái phiếu doanh nghiệp và bất động sản...

Còn theo ông Lê Hoài Ân, diễn biến nợ xấu hiện tại không chỉ liên quan bối cảnh chung mà còn phụ thuộc vào khẩu vị rủi ro của từng ngân hàng.

Số liệu từ WiGroup cũng phản ánh điều này: nhóm ngân hàng quốc doanh có tỉ lệ nợ xấu trung bình khoảng 1,5%, các ngân hàng tư nhân lớn từ 2 - 3%, còn các ngân hàng tư nhân trung bình và nhỏ từ 4 - 6% và có xu hướng tăng mạnh trong những quý gần đây.

Ông Ân lý giải nhiều ngân hàng nhỏ luôn có nợ xấu cao vì khả năng chọn tệp khách hàng để cho vay kém hơn các ngân hàng lớn. Dù có tệp khách hàng chất lượng hơn, khả năng quản trị tốt hơn, song do bối cảnh kinh tế khó khăn, khối ngân hàng thương mại lớn hay quốc doanh vẫn gia tăng nợ xấu.

Dữ liệu: Báo cáo tài chính quý 2-2024 của 27 ngân hàng

Cần chuẩn bị cho việc chấm dứt giãn, hoãn nợ

Trong khi đó, nhiều nhân sự làm ngành ngân hàng tỏ ra lo ngại khi thông tư 02 hết hiệu lực thì các khoản nợ sẽ được cơ cấu về đúng nhóm, từ đó đẩy nợ xấu tăng lên.

Về giải pháp, bà Hạ Thị Hải Lý, khoa ngân hàng Học viện Ngân hàng, kiến nghị phát triển thị trường mua bán nợ.

Ngoài ra, bản thân mỗi ngân hàng cần chủ động tăng trích lập dự phòng nợ xấu phù hợp với tình hình thực tế, phải chấp nhận giảm lợi nhuận.

Bà Lê Thị Bích Ngân, giảng viên khoa tài chính Học viện Ngân hàng, cho rằng chứng khoán hóa là một trong những giải pháp hiện hữu để xử lý nợ xấu tại các quốc gia như Nhật Bản, Hàn Quốc, Trung Quốc, Thái Lan... mà Việt Nam có thể tham khảo.

Nhưng để thực hiện, then chốt là phải có hành lang pháp lý rõ ràng cho một thị trường thứ cấp - nơi mà các tài sản đảm bảo/thế chấp được chuyển thành các chứng khoán để có thể mua và bán, trao đổi.

Ngoài ra, một số chuyên gia đề xuất phát triển hệ thống cảnh báo sớm để phát hiện và xử lý kịp thời các rủi ro nợ xấu, tránh nợ xấu tăng đột ngột gây ảnh hưởng ngành ngân hàng và nền kinh tế.

Theo ghi nhận của Tuổi Trẻ, một số ngân hàng hiện đang bắt tay với một số bên dữ liệu thị trường để tự xây dựng hệ thống cảnh báo với mô hình nhận diện sớm rủi ro tùy từng cấp độ, ngành nghề, khu vực địa lý khác nhau...

Nợ xấu giảm khi doanh nghiệp phục hồi

PGS.TS Nguyễn Hữu Huân, giảng viên cao cấp Đại học Kinh tế TP.HCM, nhìn nhận rất khó dự đoán xu hướng nợ xấu sáu tháng cuối năm bởi có hai ẩn số lớn sẽ tác động đến con số này.

Thứ nhất, thông tư 02 về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ... hiện vẫn như "bức màn" tạm che số nợ xấu thực tế. "Thông tư 02 có hiệu lực đến hết năm nay. Việc tăng hay giảm nợ xấu vẫn có sự điều tiết chủ động từ phía ngân hàng. Khó biết được con số thực tế", theo ông Huân.

Thứ hai, theo ông Huân, đến thời điểm hiện tại nhiều chỉ số đã tốt lên như GDP, tỉ giá, xuất khẩu... Theo dự báo, nhiều tổ chức và doanh nghiệp cuối năm có thể phục hồi rõ hơn. Điều này sẽ đưa nợ xấu hạ nhiệt dần.

Về xu hướng nợ xấu sáu tháng cuối năm, ông Lê Hoài Ân nhấn mạnh sự phục hồi đáng quan tâm nhất đó là đầu tư tư nhân. "Nếu tín dụng tiếp tục tăng mạnh trong sáu tháng cuối năm thì nợ xấu sẽ có thể được cải thiện", ông Ân dự báo.

Chứng khoán hóa nợ xấu, đẩy mạnh tái cấu trúc ngân hàng

Theo bà Lê Thị Bích Ngân, hiểu ngắn gọn, chứng khoán hóa nợ xấu là một phương thức chuyển hóa các khoản nợ xấu (trong đó tài sản đảm bảo chính là cơ sở để chứng khoán hóa) thành các loại trái phiếu hoặc cổ phiếu khác nhau, sau đó bán ra thị trường cho nhà đầu tư.

Chứng khoán hóa khi triển khai cần có đủ điều kiện về thị trường mua - bán nợ, sự tham gia của các tổ chức và công ty mua bán nợ trong và ngoài nước...

Để giải quyết nợ xấu, theo bà Ngân, các ngân hàng cũng cần phải tích cực phối hợp với các công ty mua bán nợ, đặc biệt là các công ty xử lý nợ gắn với tái cấu trúc doanh nghiệp.

Chính phủ cũng cần đẩy mạnh tái cấu trúc hệ thống ngân hàng thương mại, khuyến khích các ngân hàng lớn mua lại các ngân hàng yếu kém nhằm chứng khoán hóa quy mô lớn thay vì thực hiện lẻ tẻ ở các ngân hàng nhỏ với mức độ rủi ro cao, khó hấp dẫn thị trường.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận