Một nhà đầu tư đang quan sát diễn biến giá của chứng chỉ Quỹ ETF DCVFMVN30 - một quỹ ngoại - Ảnh: TƯỜNG VI

Năm 2022, nhiều quỹ ngoại lỗ nhưng có quỹ ngoại lãi khủng...

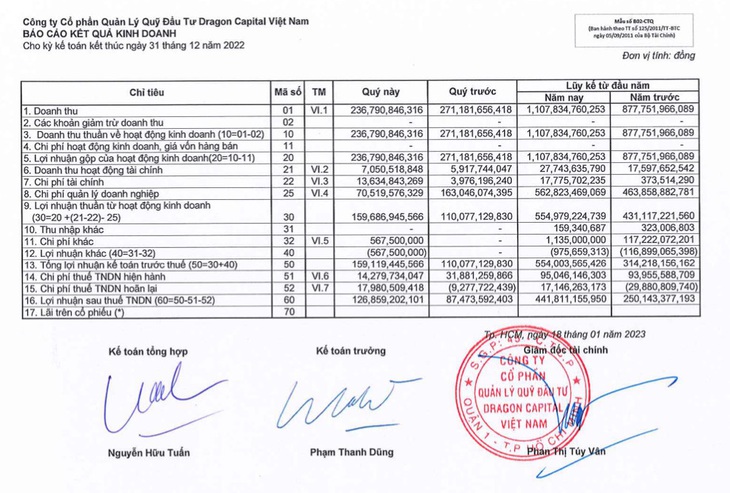

Theo báo cáo tài chính 2022 của Dragon Capital, năm qua quỹ này vẫn ghi nhận lợi nhuận tăng đến 28,73% so với năm trước. Mức tăng này vẫn còn khá khiêm tốn với thành tích của chính Dragon Capital trong năm 2021 khi tăng hơn 15 lần so với năm 2020.

Báo cáo kết quả kinh doanh của CTCP Quản lý Quỹ Đầu tư Dragon Capital Việt Nam 2022 chưa kiểm toán

Quỹ đầu tư hoạt động như thế nào?

Quỹ đầu tư có nhiệm vụ thu hút tiền nhàn rỗi từ nhiều nguồn khác nhau để đầu tư vào các cổ phiếu, trái phiếu, tiền tệ, hay các loại tài sản khác.

Công ty cổ phần Quản lý quỹ đầu tư Dragon Capital Việt Nam (DCVFM) được thành lập dựa trên sự hợp tác toàn diện giữa Dragon Capital và Công ty cổ phần Quản lý quỹ đầu tư Việt Nam. DCVFM thông qua các công ty chứng khoán và ngân hàng trên thị trường Việt Nam phân phối chứng chỉ quỹ và quỹ mở cho nhà đầu tư.

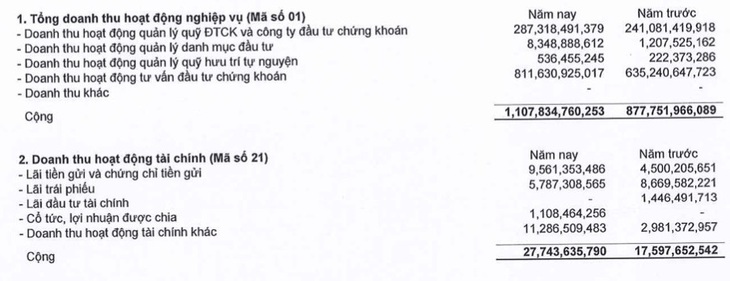

Theo thông tin của DCVFM, nghiệp vụ tư vấn đầu tư chứng khoán đóng góp lớn nhất, hơn 70% tổng doanh thu của quỹ. Doanh thu từ nghiệp vụ quản lý danh mục đầu tư cũng tăng gần 7 lần so với năm 2021. Doanh thu hoạt động tài chính không đáng kể, trong đó hoạt động đầu tư tài chính hoàn toàn không mang lại lợi nhuận.

Cơ cấu doanh thu của Công ty CP Quản lý quỹ đầu tư Dragon Capital Việt Nam 2022 (thuyết minh báo cáo tài chính) - Ảnh: TƯỜNG VI

Hai quỹ đầu tư đáng chú ý thuộc quyền quản lý của Công ty DCVFM cũng hoạt động khá năng nổ nhưng hiệu quả không phải lúc nào cũng tốt.

Quỹ đầu tư chứng khoán Năng động DCDS

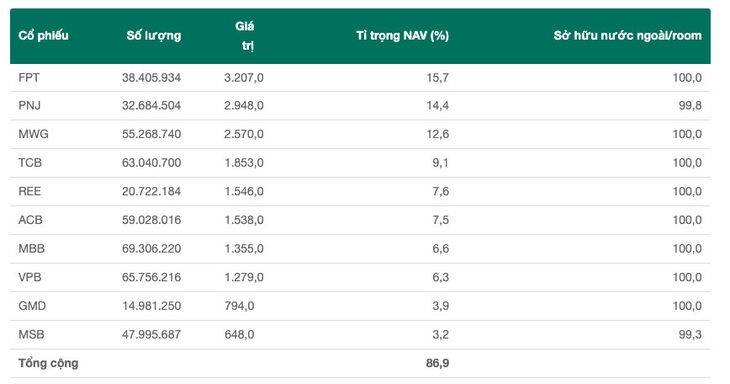

Là quỹ đại chúng đầu tiên của Việt Nam, huy động vốn lần đầu vào tháng 4-2004. Giá trị tài sản ròng cuối ngày 20-2-2023 là 1.295 tỉ đồng. Không nằm ngoài xu thế chung của thị trường chứng khoán, từ tháng 4-2022 đến nay quỹ tăng trưởng âm, có thời điểm gần -40%. Hiệu suất trung bình 1 năm gần đây là -25,4% và trong 3 năm là 12%. Quỹ đầu tư vào 53 cổ phiếu, dưới đây là 10 cổ phiếu có tỉ trọng lớn nhất trong danh mục của quỹ tính đến 31-1-2023.

10 khoản đầu tư lớn của Quỹ đầu tư chứng khoán Năng động DC (DCDS) tính đến 31-1-2023 - Ảnh: TƯỜNG VI

Quỹ ETF VFMVN DIAMOND

Quỹ ETF VFMVN DIAMOND (2020) là quỹ đại chúng dạng mở. Tài sản ròng cuối ngày 21-2-2023 là 19.686 tỉ đồng. Lợi suất đầu tư của quỹ kể từ khi thành lập đến nay là 143,5% nhưng tính riêng trong giai đoạn 31-1-2022 đến 31-1-2023 quỹ lỗ 13,8%.

10 khoản đầu tư lớn của Quỹ ETF VFMVN Diamond tính đến 31-1-2023 - Ảnh: TƯỜNG VI

Nhờ đâu các quỹ đầu tư lỗ nhưng DCVFM ghi nhận lãi lớn?

Tương tự như việc giao dịch thông qua các sở giao dịch chứng khoán, nhà đầu tư luôn phải trả phí giao dịch khi thực hiện lệnh mua hoặc bán, phí quản lý, bất kể họ có lợi nhuận hay không.

Công ty quản lý quỹ hưởng phần phí giao dịch này cộng với doanh thu từ nghiệp vụ tư vấn đầu tư, quản lý danh mục. Vì vậy, cho dù thị trường có sụt giảm thì các công ty quản lý quỹ vẫn đảm bảo doanh thu vì nhu cầu giao dịch, ủy thác quản lý tài sản luôn hiện hữu. Đơn cử nghiệp vụ quản lý danh mục đầu tư, tuy chiếm tỉ trọng nhỏ nhưng tăng gấp 7 lần so với năm 2021.

Theo quy định, quỹ cũng không phân phối lợi nhuận cho nhà đầu tư mà nhà đầu tư phải tự bán chứng chỉ quỹ nếu nhận thấy lợi nhuận đúng kỳ vọng, phí giao dịch lên đến 2,5% nếu nắm giữ dưới 180 ngày và giảm dần theo số ngày nắm giữ, điều này giúp quỹ tối đa hóa lợi ích và bảo toàn được tài sản ròng.

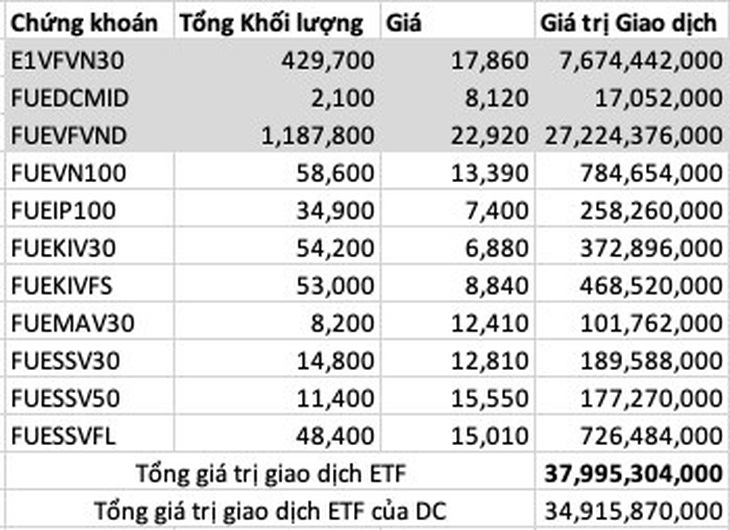

Thống kê khối lượng giao dịch của các chứng chỉ quỹ ETF trên HOSE ngày 17-2-2023 - Nguồn: SSI

Đây là một loại hình đầu tư đơn giản, không đòi hỏi nguồn vốn lớn và không cần thời gian nghiên cứu. Nhưng vì không được quyết định danh mục đầu tư theo ý muốn, lợi suất không cao, phí giao dịch khá cao nên không nhận được sự quan tâm quá lớn của cộng đồng nhà đầu tư.

Ngày 17-2-2023, giá trị khớp lệnh trên HOSE là 7.692.522 tỉ, trong đó chứng chỉ quỹ ETF chỉ chiếm gần 38 tỉ, chứng chỉ quỹ ETF của Dragon Capital gồm E1VFVN30, FUEDCMID, FUEVFVND đóng góp 92% thanh khoản, khoảng 35 tỉ đồng.

Đối với nhà đầu tư trong nước mới tìm hiểu chứng khoán, giai đoạn đầu tham gia với tỉ trọng nhỏ thì có thể mua chứng chỉ quỹ để hiểu được cách thức giao dịch và trải nghiệm biến động thị trường.

Sau khi có được những kiến thức, kinh nghiệm nhất định thì hoàn toàn có thể dùng nguồn vốn lớn hơn để đầu tư vào cổ phiếu riêng lẻ, tự phân bổ danh mục theo ý muốn, tối ưu hóa hiệu suất đầu tư.

Lý do các quỹ đầu tư vẫn duy trì sức hút cho dù lợi suất không thật hấp dẫn?

Các cổ phiếu đều khống chế tỉ lệ sở hữu đối với nhà đầu tư nước ngoài 30 - 50%, tuy nhiên nhà đầu tư nước ngoài có thể thông qua mua chứng chỉ quỹ, gián tiếp sở hữu một cổ phiếu đã full room ngoại mà không hề trái quy định.

Đa số quỹ ở Việt Nam đều được vận hành bởi những công ty quản lý quỹ chuyên nghiệp, là lựa chọn an toàn cho những nhà đầu tư nước ngoài. CEO của JPMorgan khu vực châu Á - Thái Bình Dương cho rằng nếu Việt Nam được nâng hạng lên trạng thái thị trường mới nổi thì sẽ nhận được khoảng 5 tỉ USD từ các quỹ ETF.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận